Paskaitęs šiuos post’us FB ir skaitydamas pesimistišką straipsnių seriją apie SWR (safe withdrawal rates), kurią minėjau praeitame įraše, nusprendžiau kažkiek pasidalinti įžvalgomis iš minėtosios straipsnių serijos.

Straipsnį nuolat atnaujinsiu vis pridėdamas po vieną dalį.

1 dalis: Įžanginis straipsnis nupasakojantis jų tyrimų metodiką ir prielaidas, su kuriomis daromas tyrimas.

2 dalis: Ar norime išnaudoti savo santaupas/portfelį ar norime palikti dalį kaip palikimą?

3 dalis: šiandien (2019), esant brangioms akcijoms, ekonomikai esant pike, ko gero, yra prastas laikas FIRE’inti. Kuo didesnis indekso CAPE ratio, tuo nepatrauklesnė ateities prognozė. Visgi straipsnis rašytas 2016m. ir jau tada buvo gasdinama, kad ,,va, ekonomika pike – prastas laikas FIREinti”. Žiū, trys metai praėjo, o ekonomika toliau kyla.

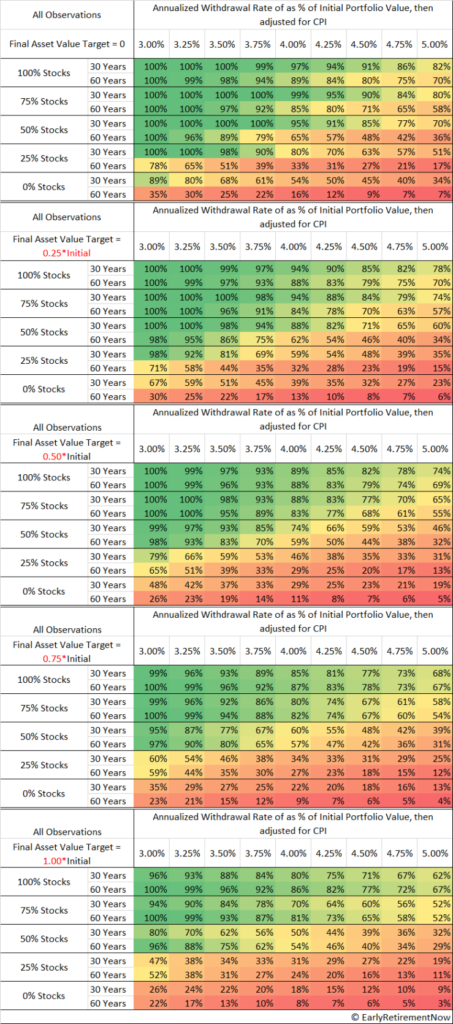

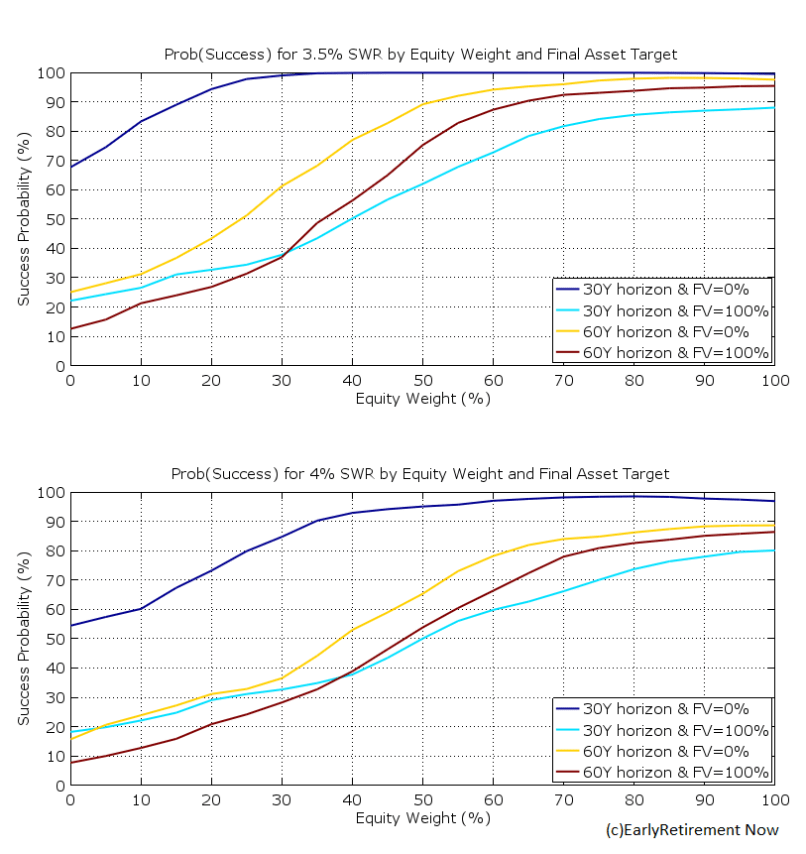

Norint palikti palikimą (neišsemti krepšelio iki mirties) reikia taikyti mažesnį SWR.

Tikėtina, kad būsime pensijoje ilgiau nei 25m kaip skaičiuota Trinity studijoje, tad reikia turėti omeny, jog akcijos ilgame laikotarpyje tarnauja žymiai efektyviau nei obligacijos.

Straipsnių serijos autoriai siūlo 3,25% SWR – tokiam SWR esant liktų 50% krepšelio po 60m. Manau, 60m. FIRE laikotarpis yra per didelis :/

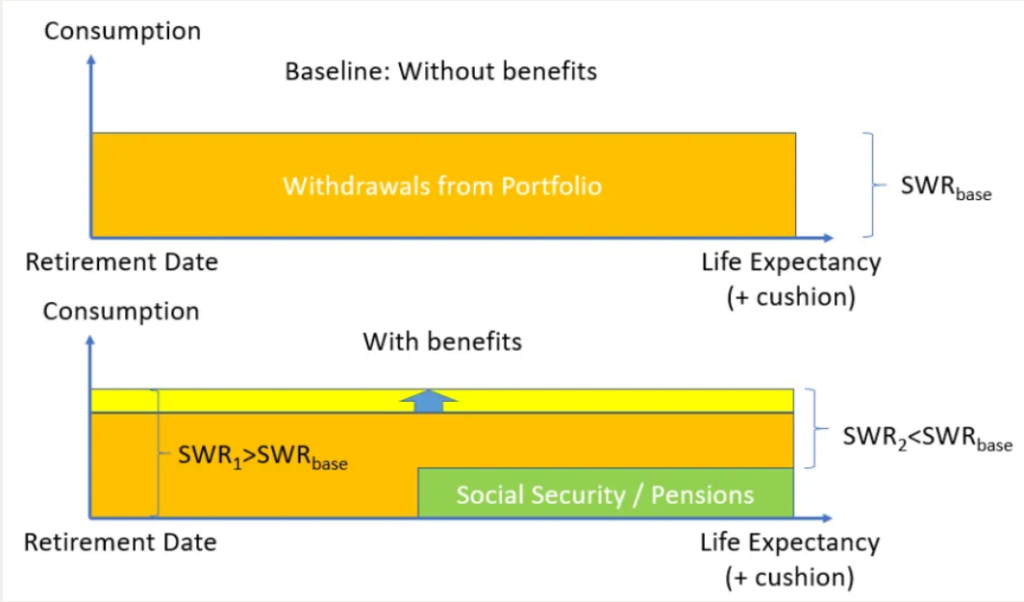

4 dalis: gausimos pensinės išmokos leidžia padidinti SWR per ~0,3%. Not great, not terrible.

5 dalis: sausas įrašas apie tai, kaip nuvertėja tie išsiimami 4% dėl infliacijos, kaip reikia prisitaikyti. Imu suprasti, kad šita straipsnių serija yra tikrai labai kruopšti, advanced ir nuoooboooodiiii. Autoriai siūlo 100% akcijų portfelį, nes ilgame laikotarpyje (kalbant apie daugiau nei 25m. retirement) akcijų pranašumas prieš obligacijas vis labiau didėja.

Įdomūs autorių pasvarstymai straipsnyje: ar žmonės sendami išleidžia mažiau todėl, kad NORI ar todėl, kad PRIVALO. Jei PRIVALO tuomet nereikėtų guosti savęs mintimi, jog senatvėje išleisiu mažiau, todėl šiandien galiu turėti didesnį SWR ar pan.

Autoriai taip pat teigia, jog senatvėje išlaidos net turėtų didėti dėl didesnių išlaidų sveikatai ir brangesnio keliavimo (komfortiškesnių salygų ieškojimas, o ne pigūs skrydžiai ir gyvenimas hosteliuose).

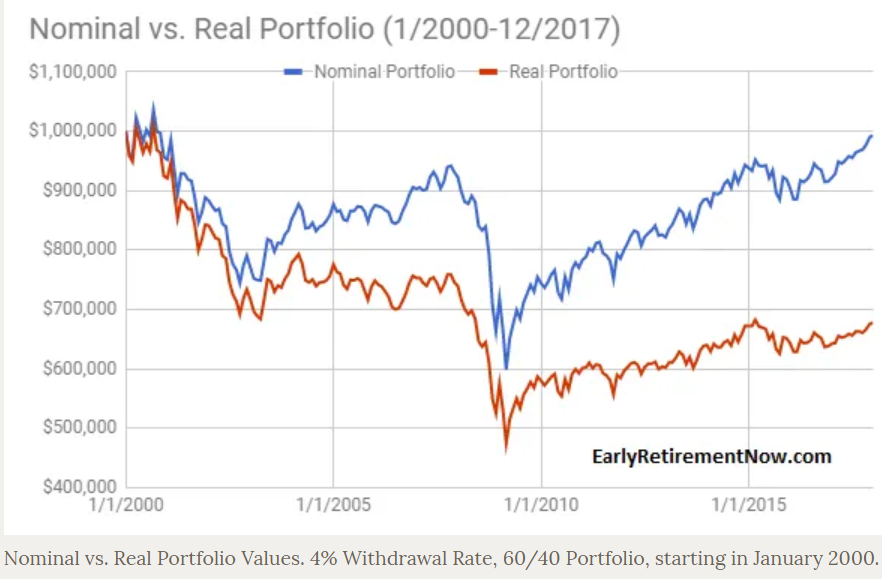

6 dalis: čia skaičiuojama kaip laikytųsi 4% taisyklė šiame amžiuje (Trinity traukia iki 2009, čia imta 2000 – 2017m. pabaiga).

Real value – inflation adjusted

Autoriai sutinka, kad 4% taisyklė laikosi, jei retirement’as tęsis 30m (ne kokius 50) ir jei nebijoma išsekinti portfelio, t.y. nepalikti palikimo.

7 dalis: Google spreadsheet, kurio pagalba galima atlikti įvairius SWR skaičiavimus. Man suprantamesnė ši skaičiuoklė: http://www.cfiresim.com/

8 dalis: Skip’inau šitą. Geek’ai tiesiog aiškina kaip buvo atlikti jų skaičiavimai.

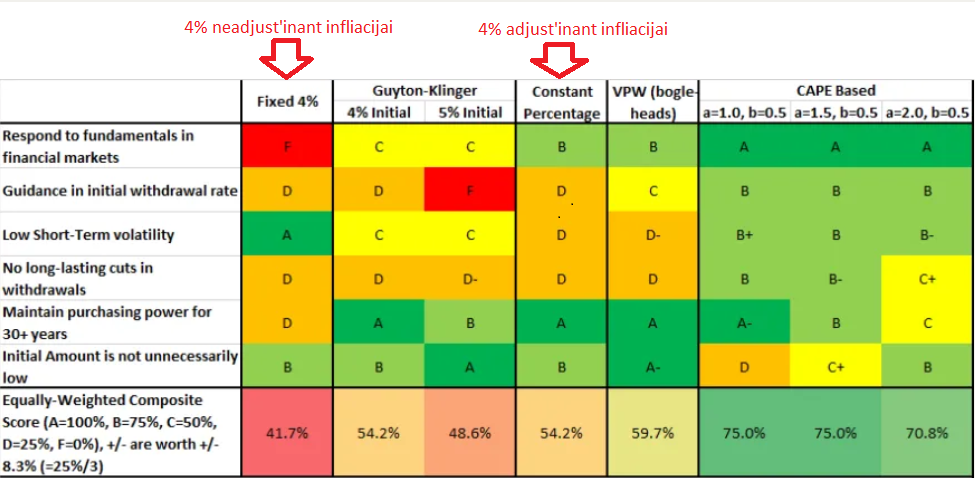

9 dalis: Analizuojamas Guyton-Klinger dinamiškas withdrawal rate metodas. Autoriai prieina išvados, kad jis pranašesnis už įprastus 4% metams, bet esant prastesnei ekonominei situacijai, vadovaujantis šiuo metodu, tenka smarkiai apkarpyti savo išlaidas.

Įdomu, kad autoriai kaip pavyzdį ima 1966m. į pensiją išėjusių kohortą (tai buvo prastas laikas FIRE’inti). Jie teigia, kad planuojant FIRE reikia kreipti dėmesį į prasčiausius scenarijus. Tam neprieštarauju, bet kaip taisyklė, prastus laikotarpius analizuojant, gaunami pesimistiški rezultatai. Must keep that in mind.

10 dalis: Autoriai toliau narsto Guyton-Klinger (GK) modelį ir primena, kad Trinity studijoje visas dėmesys buvo sutelktas į vidutinio FIRE’isto padėtį, o nesėkmės nuodugniau analizuojamos nebuvo.

Beje, vertės čia not even inflation-adjusted.

10 dalyje nagrinėjama 2000m. į pensiją išeinančių kohorta (tai taip pat buvo labai prastas laikas FIRE’inti). Išvados tokios, kad būtų tekę labai mažinti išlaidas, bet laikantis GK modelio portfelis neišsektų.

Taip pat nagrinėtos visos kohortos nuo 1871 iki 2015m. Čia žinios geresnės. 64% tikimybė, kad bus galima sau leisti didesnį nei 4% SWR.

Išvados apie GK withdrawal strategiją: racionalesnė nei statiška 4% taisyklė. Jos rizika patirti nesėkmę (lygi, pasak Trinity studijos, keliems/keliolikai procentų) iškeičiama į didesnę riziką būti priverstam sumažinti withdrawals, t.y. išlaidas, BET panaikinama portfolio depletion rizika.

11 dalis: Čia nagrinėjami įvairūs wihdrawal’ų planai. Paskaičius tampa aišku, kad 4% taisyklė yra TIK gairė. In practice, pinigai in FIRE gryninami kitaip. Autorių tyrimas teigia, kad CAPE-based gryninimo planas yra pranašiausias (maži SWR swing’ai, geriausias prisitaikymas prie ekonominės situacijos, neišsekinamas portfelis). Jaučiuosi suintriguotas.

12 dalis: Autoriai abejoja ,,pinigų pagalvės” geba gelbėti esant prastai ekonominei situacijai. Kaip visada pateikiami be galo precižiški skaičiavimai, bet su ganėtinai pesimistiškomis prielaidomis (svarsto scenarijų, kuomet gyvename iš pagalvės kelis metus, kas mano atveju niekad nevyks, nes damn – eičiau dirbt, beeeet kadangi autoriai yra consistent with FIRE philosophy tai ir skaičiuoja taip tarsi FIRE’istas nedirbs nors tu ką).

Sudomino kelios mintys:

– išnaudojus pagalvę teks atstatyti, kas reiškia, kad jei jau esame FIRE tai reiks kažkiek spustelti savo withdraval rate, t.y. pragyvenimui skirti mažiau lėšų, kad pagalvę atstatyti (self-evident tai whatever);

– cash’as (net indėlio forma) žinoma turi low expected return, t.y. nuvertėja. Darosi verta pasvarstyti kitas galimybes (gal laikyti pagalvę obligacijų ar kitų fin. instrumentų pavidalu);

– jei tikimasi, kad dividendai padės išgyventi recesijas ir krizes tai reikia nepamiršti, jog esant tokioms ekonominėms situacijoms dividendų išmokama mažiau (žodžiu, daug pagalbos iš divų nesitikėk)

– ,,Pinigų pagalvė” kuria opportunity cost (surprise, surprise, yra ir lietuviškas terminas tam: https://lt.wikipedia.org/wiki/Alternatyviosios_s%C4%85naudos ir būtent šitą ,,opportunity costs” autoriai įvardina kaip pagrindinę priežastį neturėti emergency fund)

Straipsnio išvada: autoriai nėra įtikinti ,pinigų pagalvės” reikalingumu.

Plačiau: https://earlyretirementnow.com/2016/10/26/cash-management-in-early-retirement/

https://earlyretirementnow.com/2016/05/05/emergency-fund/ (labai įdomus straipsnis. Autoriai pasakoja, kad viena jų emergency fund dedaamųjų yra kreditinė kortelė, kas skamba visai gerai, kuomet yra spėjama atiduoti skolą nepradėjus skaičiuotis palūkanoms.

https://earlyretirementnow.com/2016/09/07/debunking-emergency-funds-part1/

https://earlyretirementnow.com/2016/09/14/debunking-emergency-funds-part2/

13 dalis: 9-11 dalyse buvo rašoma apie įvairias, statiškas ar dinamiškas withdrawal strategijas. Šioje dalyje kalbama apie dinamišką portfelio alokaciją (kaip keisti akcijų/obligacijų santykį). Labai įdomu, vėlgi feels like advanced FIRE stuff.

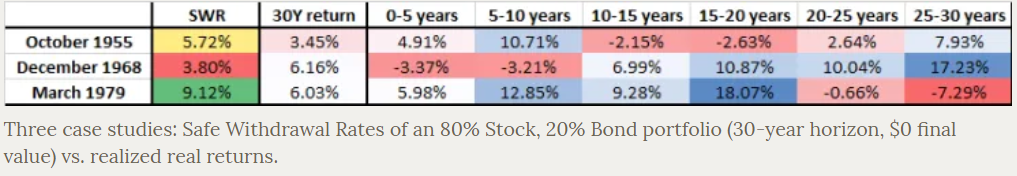

14 dalis: Apie sequence of return risk (SRR). Good to know, bet didelės praktinės reikšmės FIREistams nematau. Išvados standartinės – investuok stabiliai nuolat, laikykis nusistatytos strategijos, diversifikuok.

15 dalis: Antra dalis apie tą patį. Intriguoja tai, jog sequence of return risk yra pagrindinė priežastis, kodėl portfelis gali išsekti greičiau nei norima. Tokie dalykai kaip maža vidutinė portfelio grąža rikiuojasi tik po to (matematiniai įrodymai straipsnio viduje :D).

Šioje dalyje sužinojau, kad average return koreliuoja su SWR ne taip labai kaip atrodytų iš pirmo žvilgsnio.

Kaip palengvinti SRR? Autorių patarimai čia gan paprasti (phew):

– 100% equities portfelis;

– neskubėti atiduoti mažų palūkanų paskolų (būsto, studijų paskolų), verčiau kuo jaunesniame amžiuje sudėti kuo daugiau pinigų į biržą

16 dalis: Autorius analizuoja FIRE portfelio padėtį esant mažai grąžai artimiausių 10m. laikotarpyje. Vėlgi aukšto lygio informacija, manau, parašyta pakankamai suprantama ir really good to know.

Verta paminėti, kad analizuojamas scenarijus pažiūrimas iš kelių pusių: kaip atrodytų portfelio būklė, jei sequence of return risk (SRR) būtų investuotojo pusėje ir kas, jei ne. Taip pat kaip laikosi skirtingos portfelio alokacijos (kone visuose scenarijuose pirmauja 100% stocks, kas džiugina, nes tai yra paprasčiausia portfelio alokacija, nereikia nieko balansuoti ir pan.)

Labai džiugu, kad straipsnio gale autorius konstatuoja, jog laimina 3,5% taisyklę (vietoj 4%), o nepamirškime, kad straipsnių serijos autorius visada linksta prie pesimistiškų scenarijų. Beje 3,5% taisyklė reikštų, kad reikia sukaupti 28,6 metų metines išlaidas, kas ne itin daug atsilieka nuo 4% taisyklės 25 metų metinių išlaidų.

17 dalis: Autorius teigia, kad išsireiškime ,,4% taisyklė” problema yra ne skaičiuje ,,4%”, o žodyje ,,taisyklė”. Visiškai pritariu, more like ,,4% principas”.

Straipsnyje autorius vertina, kiek smarkiai galima padidinti šiandienos vartojimą, šiandienos SWR (t.y. kalbama apie laikotarpį, kuomet jau esama FIRE) žinant kokia pensija iš valstybės bus gaunama.

– kokio dydžio yra žalias stačiakampis?

– kaip išversti jį į geltoną stačiakampį?

Autorius, žinoma, nepatingėjo pateiktį skaičiavimų, bet per daug į juos nesigilinu, nes renkuosi į pensiją jokių vilčių nedėti (siūlau atsakomybę už savo finansus kiekvienam užsikrauti pačiam sau). Toks požiūris mažiau tinka žmonėms jau pradirbusiems vieną kitą dešimtmetį.

18 dalis: statiškos 4% taisyklės palyginimas su constant percentage ir CAPE-based withdrawal strategijomis. Informacija įdomi, CAPE-based strategija pranašiausia (didinamas SWR esant prastai ekonominei situacijai ir mažinamas didėjant portfelio aktyvų vertei), bet šios žinios pravers tik po gero dešimtmečio.

19 dalis: 15 dalyje buvo rašoma, jog SRR (sequence of return risk) yra grėsmė #1 FIRE’istui išsekinti portfelį anksčiau laiko. Šioje dalyje autorius svarsto kaip mažinti SRR FIRE’inant su mažai EQ (equities)/daug bonds turinčiu portfeliu ir tada, jau FIRE’inus didinti EQ dalį portfelyje.

Idėja tokia, kad turėdami daugiau obligacijų turėsime pastovesnį, stabilesnį (less volatile) portfelį, mažiau rizikuosime, jei akcijų rinka kristų.

Pinigų gryninimus darydami iš obligacijų, mažintume jų kiekį ir tokiu būdu santykinai didėtų EQ kiekis portfelyje. Taip turėtume prijudėti iki 100% EQ portfelio ir ties juo likti.

Tokios strategijos pranašumas tas, kad sumažiname SRR, jei akcijų rinka kristų iškart post-FIRE, o minusas tas, kad pralošiame jei akcijų rinka kiltų iškart post-FIRE, kuomet turėtume mažiau EQ portfelyje.

Nepaisant to, jog autorius rekomendavo 100% EQ portfelį, čia jis linksta prie nuomonės, kad verta FIRE pradžioje būti konservatyvesniam ir pasinaudoti šiuo ,,triuku”, FIREinant su daugiau bonds (~40%) turinčiu portfeliu..

20 dalis: 19 dalies tęsinys tarnaujantis kaip užtvirtintojas to, ko buvo mokoma praeitoje dalyje. Esant CAPE>20 ir žiūrint į 60m. trukmės reitrement 4% taisyklė stovi prastai. Visgi man labai keista ir gal net naivu iš autorių pusės imti tokio ilgio retirement…

Imant retirement laikotarpius trumpesnius nei 60m. ir nesant pervertintoms akcijoms (su kuo koreliuoja CAPE rodiklis) 4% taisyklė stovės. Kylant abejonėms galima žiūrėti konservatyviau ir tiesiog aklai imti 3,5%.

21 dalis: Ar protinga imti pigią paskolą siekiant iš jos uždirbti esant FIRE? Trumpai tariant: nėra didelio reikalo kelti sau riziką siekiant palikti didesnį palikimą atžaloms. Viena blankiausių ir mažiausiai aktualių dalių.

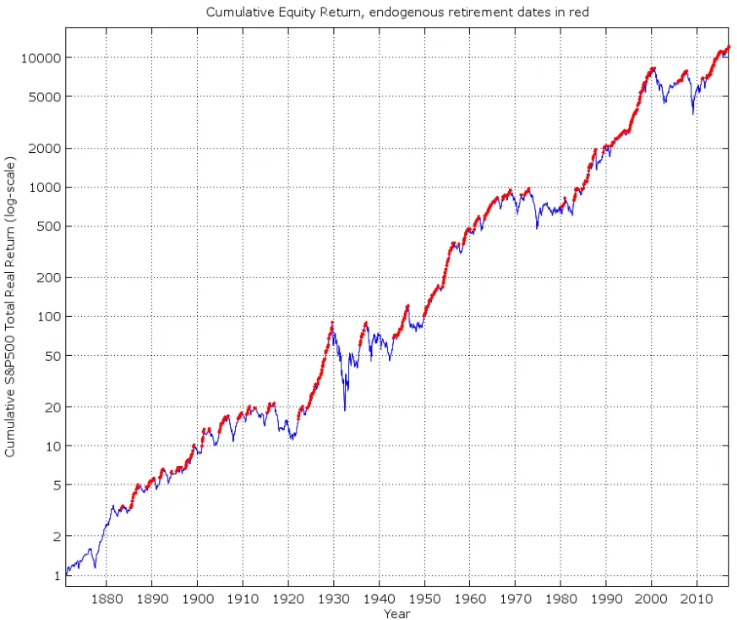

22 dalis: Standartas (rekomenduojamas MMM) : FIRE pasiekti galima tuomet, kai turim portfelį, kuris sudaro 25 metinių išlaidų dydžius. Autorius klausia: ar FIRE’istai patys sau kasa duobę išsikeldami tokią sąlygą? Cituoju: ,,Using the Mr. Money Mustache Simple Math method, you’ll mostly retire during a bull market, and often during the last part of the bull market, right before the peak and the next bearmarket!”. Tokia įvykių eiga, kuomet greitu metu po FIRE ateina meškų rinka yra didžiausia grėsmė FIRE portfeliui (kaip autorius analizavo prieš tai, sequence of return risk yra didesnė grėsmė nei maža vidutinė portfelio grąža).

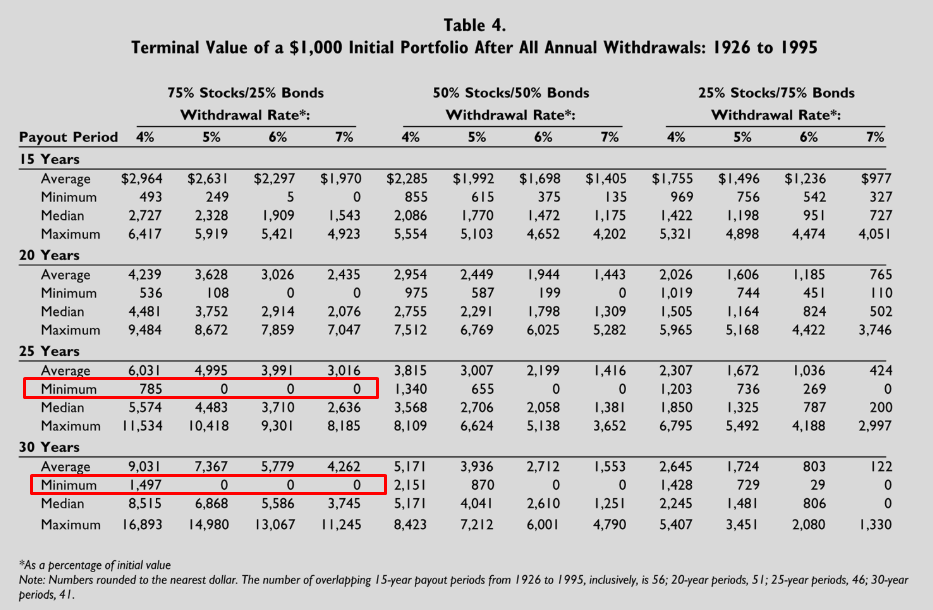

Dar vienas geras priminimas iš autoriaus: SWR tikslas yra ne užtikrinti kaip galima didesnius withdrawals (t.y. kuo prabangesnį pragyvenimą), bet apsaugoti nuo ,,tail events” (tokių įvykių, kurių įvykimo tikimybė yra labai maža, bet jie gali turėti didelę įtaką portfelio vertei, pvz., ilga krizė). Todėl 4% taisyklė (autoriaus manymu) yra neoptimali, nes yra pažeidžiama (ypač, jeigu pasitaiko taip, kad FIRE’inam prieš meškų rinką). Taipogi, kuomet žiūrim į studijų demonstruojamus rezultatus, autorius siūlo žiūrėti ne į medianas ir vidurkius, o į kraštutines vertes (šitą klaidą aš dariau Trinity analizėje vertindamas kas liks po 25m. FIRE – koncentravausi tik į vidurkines reikšmes ir nekreipiau dėmesio į tai, jog egzistuoja, koks procentas atvejų, kuomet FIRE’istas išsekina portfelį).

Dar vienas perlas iš šios dalies: But today’s research taught me that there is an additional reason to ignore the best possible outcomes. Of course, one can find examples where even with a 4% withdrawal rate the portfolio would have grown to five 5+ times its initial value (inflation-adjusted!!!) after 30 years. The only problem: that would have been the cohorts starting retirement in 1932 or 1982, at the bottom of some of the worst recessions and bear markets. Nobody following the “Simple Math” method would have ever retired back then! Ko gero must know pastraipa kiekvienam FIRE’istui.

Autoriaus komentaras: Retirement dates when using a 50% savings rate, 100% equity portfolio, 25x savings target. Simulated retirement dates in red. Using the Mr. Money Mustache Method, you’ll only retire during a bull market!

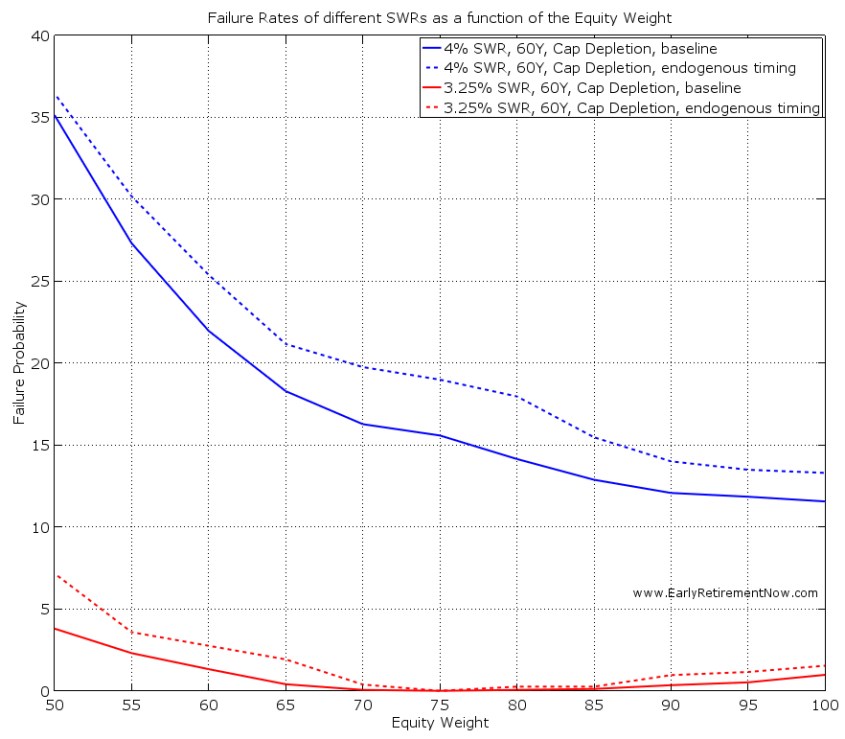

Autoriaus komentaras: Retiring after reaching a certain savings target will increase the failure rate by several percentage points when using the 4% Rule. If the SWR is lower there is only a negligible impact from the endogenous retirement decision, at least for equity weights above 70%.

Išvada: FIRE’inimas pasiekus tam tikrą portfelio dydį padidina nesėkmės (portfelio išsekinimo) tikimybę keliais procentais taikant 4% SWR, tačiau visai menkai taikant 3,25% SWR.

23 dalis: Kaip side hustle gali padėti recesijų metu? Išvada: ko gero, geriau padirbėti metus kitus ilgiau nei ieškoti side hustle jau esant FIRE ir pajutus, kad portfelis dega per greitai.

Ši straipsnių salvė neneigia Trinity studijos išvadų. Studiją ji kritikuoja dėl to, kad ji ganėtinai siaura, joje svarstyti tik keli scenarijai (payout period’ai tik iki 30m ir sėkme buvo laikoma bet kokia teigiama portfelio likutinė vertė po tų 30m).

Straipsnių serijoje galite rasti, kokį SWR rinktis, jei norite palikuonims palikti bent 50% pradinės vertės dydžio portfelį, kokį SWR rinktis, jei žadate pensijoje išbūti 50m., kokiam CAPE ratio esant FIRE’inti yra nepalanku, kokie yra dinamiški pinigų išgryninimo metodai pasiekus FIRE (4% taisyklė yra statiška – tiesiog grynink 4% per metus arba 0,33% per mėnesį (kas būtų protingiau nei 4% metams, nes stovinčius grynuosius grauš infliacija)), kokios yra dinamiškos portfelio alokacijos keitimo strategijos ir pan.

Galų gale autorius linksta balsuoti už 3,25-3,5% SWR.

Addendum 1: Sustainable Retirement Spending with Low Interest Rates: Updating the Trinity Study Studija teigianti, kad šiandienos pasaulyje 4% taisyklė laikosi prasčiau.

Addendum 2: The 4 Percent Rule Is Not Safe in a Low-Yield World Dar viena tų pačių autorių studija.

Addendum 3: The Ratcheting Safe Withdrawal Rate – A More Dominant Version Of The 4% Rule?

Straipsnis pasakojantis kaip ir kada galima didinti SWR jau pasiekus FI (financial independence)

Jėzus Marija. Katastrofa xD Su šitiek daug įdėtų pastngų buvo galima normaliai išmokt analizuot įmones ir stockus pickintis 😉

Pats dabar nagrinėju long term portfelio sandarą, tai gana įdomu skaityti (skaičiau ir originalą, bet tamstos santrumpos šiaip pakanka). Man dar labai įdomi pačio portfelio alokacija, nes smarkiai keičiasi SWR.

https://portfoliocharts.com/portfolio/withdrawal-rates/

Tikrai įdomu, pabandyk.

Papildomai:

https://portfoliocharts.com/2017/06/09/your-home-country-is-inseparable-from-your-withdrawal-rate/